Страхование дома от пожара

Содержание:

- Страховой случай наступил – что делать

- Описание услуги

- Какие факторы влияют на стоимость страховки?

- Часть дома или целый дом — что можно застраховать

- Как оформить страхование дома?

- Страхование частного дома от пожара – на что обращать внимание

- Заявление

- Где лучше страховать?

- Какие риски покрываются?

- Дачная недвижимость

- Топ-10 самых дешевых предложений по страхованию жилья

- Особенности страхования квартир в Сбербанке

- Страхование квартиры

Страховой случай наступил – что делать

Во-первых, необходимо обозначить, что страхователь обязан предпринять все меры по тушению очага возгорания, если пожар наступил. То есть он обязан позвонить в пожарную службу и вызвать пожарный расчет, начать тушить огонь своими силами. Если этого не сделать, то могут возникнуть подозрения, что поджог был произведен умышленно. При этом необходимо обязательно уведомить страховую компанию о случившемся бедствии.

После того как огонь будет потушен, страховщик должен удостовериться, что риски наступил. Для этого он составляет протокол, который ложится в основу расследования наступившего страхового происшествия.

Пострадавшему от пожара на следующий день надо взять справку в пожарной части или в полиции о том, что пожар произошел. Ее вместе с заявлением надо передать в страховую компанию. На основании чего будет страховщиком создана комиссия, которая приступит к расследованию причин пожара.

Справка о пожаре

Справка о пожаре

Сразу надо оговориться, что экспертиза, проводимая комиссией страховщика, может длиться несколько дней. В это время пострадавший должен покинуть здание, даже в том случае, если это единственное его жилье. Таков закон. Но суть такого требования заключается в том, что не всегда с решением комиссии на основании проведенной экспертизы согласен страхователь. Поэтому ему дается возможность пригласить независимого эксперта, который проведет собственное исследование места происшествия. И уже на основании двух проведенных экспертиз страхователь принимает решение. Две экспертизы точно определяют сумму компенсации.

Какие ситуации встречаются в плане подсчета суммы компенсации:

- Если загородный дом (деревянный) сгорел полностью, то компенсация устанавливается согласно подписанному договору: от стоимости здания на момент страхования частного дома от пожара.

- Если в процессе пожара что-то уцелело, к примеру, остался невредимым фундамент, то его стоимость вычитается из стоимости дома, и уже на полученную сумму начисляется процент компенсации ущерба.

- Если загородный дом можно восстановить, то страховщик может не выплатить всю сумму, обозначенную в страховом договоре. Он предложит сумму, которую хватит на проведение ремонтных и реставрационных работ. В этом случае создается комиссия, которая определяет объем проводимых строительных операций, соответственно обозначается полная стоимость этих работ.

В видео специалист рассказывает о том, какие частные дома нельзя застраховать:

Описание услуги

Оформление страховки на дом – это заключение со страховой компанией договора, по которому фирма при наступлении страхового случая обязуется возместить финансово (частично либо полностью) понесенный жильцом ущерб.

Такую услугу обычно заказывают владельцы элитных домов. Также застраховать свое жилище рекомендуется тем людям, которые проживают в районах с высокой вероятностью пожара, наводнения.

Стоимость страхования дома варьируется в широких пределах. На цену данной услуги влияют такие факторы:

- Метод страхования.

- Объем рисков, указанных в полисе.

- Рыночная цена дома.

- Состояние постройки.

- Наличие у клиента документов на право владения недвижимым имуществом.

- Тип полиса.

- Качество услуг.

- Рейтинг организации, ее ценовая политика.

Разновидности

Застраховать можно:

- Весь дом.

- Его часть (пристройки, системы жизнеобеспечения, элементы внешней либо внутренней отделки, отдельные комнаты).

- Имущество, находящееся в доме (мебель, технику).

Человек может застраховать дом от:

- Кражи.

- Взрыва газа.

- Пожара.

- Удара молнии.

- Ущерба, нанесенного стихийным бедствием.

- Падения дерева, наезда автомобиля, падения самолета.

- Взлома злоумышленниками.

- Залива водой при аварии на системах отопления, водоснабжения.

Как правило, компании предлагают три варианта страховки:

- От пожара, взрыва газа, удара молнии.

- От кражи, грабежа, повреждения дома вследствие стихийного бедствия.

- От пожара, взрыва газа, стихийного бедствия, взлома ворами, аварийных ситуаций в системах водоснабжения и канализации.

Можно застраховать дом:

- Деревянный.

- Кирпичный.

- Из бруса.

- Панельный.

Полис можно оформить:

- В государственном заведении.

- В частной организации.

Страховка может быть оформлена на:

- Юридическое.

- Физическое лицо.

Полностью застраховать кирпичный дом выйдет в 57600 рублей. Дешевле будет стоить покупка готового страхового пакета. Полис на дом из оцилиндрованного бревна, который включает в себя страхование от пожара, обойдется в 13200 рублей. Стоимость страховки от пожара, наводнения, короткого замыкания начинается от 50000 руб.

Цена полиса на год на отделку будет стоить 2000-6000 рублей. Застраховать несущие конструкции можно за 2300-6000 руб. Техническое оборудование, суммой на 150 000 руб, компании предлагают застраховать за 3000 рублей. Получение полиса в государственной фирме обойдется в сумму 60 рублей в месяц.

Рассчитать приблизительную стоимость страхования дома можно при помощи онлайн-калькулятора. Такие системы имеются на тематических сайтах.

Где заказывать?

При выборе фирмы-страховщика стоит обращать внимание на такие моменты:

- Как долго работает компания на рынке страхования?

- Как отзываются об организации клиенты?

- Имеет ли компания лицензию, сертификаты?

- Специалисты какого уровня квалификации и с каким опытом работают в организации?

- Насколько разнообразны предлагаемые фирмой страховые программы?

- Проводит ли компания акции, делает ли скидки?

Прежде чем покупать полис, нужно определиться с такими моментами:

- Какую страховку выбрать?

- От каких рисков стоит защитить недвижимость?

- Какую сумму готов отдать владелец дома на страхование?

- В частную или государственную компанию обращаться?

https://www.youtube.com/watch?v=ytcreatorsru

Лучше обращаться в государственные компании. Они надежные и стоимость услуг в них ниже, чем в частных организациях. Но для оформления полиса придется выстоять очередь.

Какие факторы влияют на стоимость страховки?

Существует множество факторов, влияющих на окончательную цену полиса. Выделяются следующие:

- общее число рисков, добавленных в договор;

- особенности эксплуатации строения;

- наличие в доме сигнализации, защитных устройств;

- стоимость строительных материалов, использованных для проведения ремонта;

- сроки эксплуатации сооружения;

- текущее состояние недвижимого имущества;

- наличие ипотечного кредита у страхователя;

- расположение объекта (регион, отдаленность от крупного города).

Количество рисков, включенных в полис

Основной фактор, влияющий на стоимость страховки. Застраховать дом можно от одного или нескольких рисков. С добавлением каждого из них увеличивается и стоимость страхования дома. Можно позвонить или спросить сотрудников страховщика, сколько стоит застраховать частный дом или дачу с определенным количеством возможных страховых случаев.

Наиболее популярные из них:

- пожар;

- наводнение;

- кража;

- воздействие стихийных бедствий;

- противоправные действия третьих лиц;

- умышленная порча имущества.

Особенности эксплуатации дома

Размытое понятие, которое учитывают все страховщики при определении стоимости страховки.

Страхуемое жилье может использоваться по-разному:

- сезонное или круглогодичное проживание;

- количество постоянно проживающих человек;

- использование в доме того или иного опасного оборудования (генератор, бойлер и т. п.).

Присутствие защитных систем

Стоимость страховки от пожара имеет свойство не только увеличиваться, но и уменьшаться. Если хозяева жилья заинтересованы в его благополучии, то и страховщик снизит тариф, если в здании установлены:

- сигнализация от взлома;

- датчики задымления, наличия газа в воздухе.

В этом случае взрыв газа и пожар маловероятны, либо высока вероятность, что чрезвычайная ситуация будет быстро нивелирована оперативно прибывшими службами. Если сооружение построено из качественных стройматериалов и конструкций, которые устойчивы к пожару, то страховая фирма также снизит тариф.

Цена стройматериалов

Использование при строительстве дома качественных, проверенных, противопожарных материалов – это возможность застраховать строение от пожара по минимальной ставке. Если здание возведено таким образом, что при локальном возникновении пожара огонь не будет распространяться на соседние помещения (либо этот процесс будет происходить крайне медленно), эксперт страховщика обязательно это учтет при оценке.

Срок использования здания

Длительность эксплуатации дома напрямую влияет на окончательную стоимость страховки здания от пожара, разрушения и иных страховых случаев. Ветхие и аварийные дома никто страховать не будет. Застраховать можно крепкие, проверенные сооружения, которые гарантированно простоят еще не один десяток лет. Решение принимается экспертом, который проверяет здание и оценивает его характеристики.

Часть дома или целый дом — что можно застраховать

Сегодня в страховых компаниях можно выбрать разные программы, позволяющие застраховать весь дом, а также отдельные его элементы от повреждений.

Сегодня в страховых компаниях можно выбрать разные программы, позволяющие застраховать весь дом, а также отдельные его элементы от повреждений.

Так, оформить полис разрешается на:

- весь дом;

- элементы его внутренней либо внешней отделки;

- пристройки, которыми является гараж, баня, а также гостевой домик;

- имущество, находящееся в доме;

- системы жизнеобеспечения.

Кроме этого, можно застраховать сам садовый участок, где расположен жилой дом.

Примите во внимание: важной особенностью страхования считаются отличия между понятием дачный дом, а также частный. Из-за этого для каждого случая предлагаются свои особые типы полисов.

Причина в том, что на даче в деревне человек находится сезонно, в то время как в жилом сооружении он проживает постоянно

Причина в том, что на даче в деревне человек находится сезонно, в то время как в жилом сооружении он проживает постоянно.

Как оформить страхование дома?

В качестве страхователя могут выступать: собственник, члены его семьи, лица, арендующие дом. Правила страхования имущества физических лиц установлены законами РФ, страховщиками. Для физлиц и юрлиц они обычно отличаются.

В них содержатся следующие пункты:

- общие положения;

- сроки действия страховки;

- стоимость оформления полиса;

- перечень доступных рисков;

- список условий выплаты компенсации;

- возможные объекты страхования от пожара;

- разъяснения используемой терминологии;

- порядок установления стоимости недвижимости, размеров нанесенного ущерба, денежных компенсаций;

- процедура перевода компенсации на счет страхователя;

- порядок разрешения споров.

Выбор страхового агентства и пакета страхового полиса

Страховые компании предлагают персональные условия страхования недвижимости для физлиц. Застраховать можно следующие объекты:

- комнаты, помещения;

- объекты незавершенного строительства;

- коттеджи, загородные и частные дома, дачи, хозяйственные постройки;

- объекты капитального строительства.

Исключения из страхового покрытия – любые события, которые по основным свойствам и характеристикам являются страховым случаем, но на их последствия покрытие не распространяется. К таким исключениям относят: военные действия, попытки страхователя совершить противоправные действия, нанесение ущерба застрахованному имуществу в состоянии алкогольного или наркотического опьянения и т. д.

Крупные страховые организации в России предлагают следующие условия страхования домов от пожара и иных рисков:

- «Росгосстрах». Предлагаемые программы позволяют застраховать различные объекты: загородные дома, хозяйственные постройки, дачи, в том числе и те, которые были возведены по эксклюзивным проектам и построены с применением специальных стройматериалов.

- СОГАЗ. Компания предлагает взаимовыгодные условия страхования объектов от пожаров, потопов, стихийных бедствий, противоправных действий третьих лиц.

- Ингосстрах. Помимо основного объекта, страхователь также имеет возможность дополнительно застраховать отдельные конструктивные элементы здания, инженерное оборудование, отделку, движимое имущество, гражданскую ответственность.

- «Сбербанк Страхование». Можно выбрать подходящую сумму страховки, ежемесячный процент ее выплаты, экономить до 10% стоимости полиса, оплачивая услуги бонусами «Спасибо». Денежные компенсации размеров до 100 000 рублей «Сбербанк» платит без предоставления справок.

- «Альфа Страхование». В компании «Альфа Страхование» можно застраховать: дома постоянного и сезонного проживания, таунхаусы, коттеджи, различные постройки (находящиеся на территории собственника), движимое имущество, ценности, гражданскую ответственность перед третьими лицами.

Сложно сказать, где лучше застраховать дом. Но необходимо выбирать крупную и проверенную фирму, предлагающую на выбор большое количество программ и страховых продуктов, имеющую множество отзывов в интернете.

Вызов оценщика из СК

Перед подписанием договора со страховщиком необходимо, чтобы эксперт приехал на страхуемый объект, осмотрел его, проверил всё, что требуется. Именно этот специалист составит акт (согласно ФЗ «Об оценочной деятельности в РФ»), а также даст рекомендации страховой компании относительно итоговой стоимости страхования и о том, стоит ли вообще работать с клиентом.

Сбор необходимых документов

Перечень требуемой документации выглядит следующим образом:

- гражданский паспорт РФ;

- бумаги, которые подтвердят право собственности на недвижимость (либо наличие имущественного интереса);

- заявление на имя директора страховой фирмы (образец).

Подписание договора

Соглашение с прописанными страховыми случаями, сроками, рисками (пожар, наводнение, кража, разрушение объекта и т. д.), правами и обязанностями сторон и другими пунктами подписывается в офисе страховщика после проведения оценки недвижимости и изучения акта, составленного экспертом.

Если говорить о том, как правильно застраховать дом, то стоит отметить, что обязательно надо изучить подписываемый договор – важно, чтобы оговоренные условия полностью соответствовали тем, которые указаны в соглашении

Страхование частного дома от пожара – на что обращать внимание

Если вдруг загорелось жилье, то человек первым делом думает о возможности спасти жизни – собственную и своих близких, – а также наиболее ценных вещей и документов. При этом большая часть имущества при серьезном пожаре, как правило, полностью уничтожается пламенем. Соответственно, пострадавшие несут серьезные материальные потери. Для того чтобы обезопасить себя от такой неприятности, как раз и нужна страховка. Причем оформить ее сегодня достаточно просто.

Следует помнить, что еще до подписания страхового договора представители страховой компании изучают целый ряд моментов. Их, в частности, интересуют:

- общая стоимость имущества в доме;

- платежеспособность владельца объекта жилой недвижимости или ответственного съемщика, то есть может ли человек своевременно и в полном объеме платить взносы;

- наличие потенциальных опасностей, которые могут привести к возгоранию.

Огромное значение также имеет и материал, из которого построен дом. Стоимость полиса для деревянного жилья будет более высокой, нежели для каменного. Дополнительными факторами риска здесь также являются наличие печного отопления, расположение объекта жилой недвижимости в потенциально опасном районе, сдача недвижимости в аренду. Кроме того, стоимость полиса может увеличиться, если ранее у вас уже были страховые случаи, по которым выплачивалась компенсация.

Особое внимание уделите тексту страхового договора. Именно здесь могут скрываться незначительные, на первый взгляд, нюансы, из-за которых страховая компания потом откажется выплачивать компенсацию, если произойдет пожар, причем вполне на законных основаниях

Таких подводных камней есть достаточно много. Например, компенсация может не быть выплачена из-за неустановленной причины возгорания.

Иногда страховые компании не хотят отдавать деньги, если пожар случился из-за поджога, а злоумышленник был задержан правоохранителями. В таком случае они пытаются взвалить все финансовые расходы на лицо, совершившего противоправные действия. Зачастую такие ситуации заканчиваются длительным судебным разбирательством. Впрочем, даже если и будет принято решение, согласно которому злоумышленник обязан компенсировать ваши убытки, далеко не факт, что у него есть нужная сумма

Поэтому, заключая договор, обращайте на этот момент особое внимание. Лучше всего, чтобы выплата компенсации страховой компанией за умышленный поджог вашего жилья была прописана в документе

Рассмотрим еще две, достаточно часто встречающиеся ситуации. Нередко в выплате компенсации отказывают людям, которые из-за пожара в их объекте жилой недвижимости понесли незначительные (по мнению страховика) убытки. Поэтому лучше всего заранее уточнить у представителя страховой компании относительно франшизы. Это сумма, которая в любом случае не выплачивается. Давайте приведем абстрактный пример, без привязки цифр к реалиям. В частности, если франшиза, согласно договору, составляет 10 000, а понесенные из-за пожара убытки были оценены в 8 000 рублей, то никакой компенсации в данной ситуации выплачено не будет. Франшиза позволяет снизить стоимость полиса в целом и уменьшить размер страховых взносов, однако и риски здесь, как видим, более высокие.

Ну а напоследок хотелось бы дать один совет. Прежде чем заключать страховой договор, стоит изучить предложения ряда ведущих компаний и сравнить предлагаемые ими условия. Нередко бывает так, что можно получить какие-то дополнительные опции, переплатив всего лишь несколько сотен рублей. Сам тариф ни в коем случае не должен быть приоритетом

Конечно, он имеет важное значение, однако окончательный выбор нужно делать исходя из целого ряда факторов, в том числе и репутации страховой компании. Тем более что найти сегодня отзывы в Интернете, наверное, ни для кого не составит проблем

Заявление

Теперь можно перейти к написанию заявления. Оно должно содержать следующие данные:

- Информация о страхователе – название, юридический адрес, фактический адрес, вид деятельности.

- Описание дома, который попадает под страхование. Здесь необходимо указать общую площадь постройки, количество комнат, этажей, год постройки дома, материал перекрытия, настоящее использование здания, нахождение в доме арендаторов, проводится или будет проводится ремонт, мелкие строительные работы.

- Статистика убытков. Описать все убытки, которые произошли за последние года.

- Предыдущие страхования.

- Требуемые лимиты страховой ответственности.

Где лучше страховать?

Оформление страхового полиса лучше всего совершать в проверенной компании, которая обладает большим количеством положительных отзывов и является надежной

При этом следует обращать внимание на реальность получения компенсационной выплаты со стороны страховщика, а не попытки последнего вывести случай в категорию нестрахового

Выбирая компания можно посоветовать обращать внимание на ряд параметров:

- Длительность нахождения на рынке данных услуг. Время работы компании является одним из определяющих факторов ее надежности и стабильности. Желательно, если фирма смогла пережить кризисы финансового рынка;

- Положительные отзывы. При решении оценить компанию по отзывам, лучше всего обратиться к мнению знакомых, которые смогут предоставить объективную картину;

- Количество оформляемых программ страхования. Еще одним важным моментом является большое количество разнообразных программ, что дает возможность клиенту подобрать самую удобную и оформить самый выгодный для себя полис;

- Стоимость страховки. Не следует доверять фирмам, предлагающим подозрительно низкую стоимость полиса, при этом чрезмерно переплачивать за полис также нецелесообразно.

Общая стоимость страховки обычно зависит от цены страхуемого имущества. В частности, страхование деревянного дома обойдется клиенту максимум в 1% от реальной стоимости строения. Оформление страховки кирпичного дома будет стоить в пределах от 0,2 до 0,6% от реальной цены.

Какие риски покрываются?

Страхование предусматривает защиту имущества от ряда опасностей, связанных с огнем. Полный перечень страховых случаев описывается в договоре, при этом в зависимости от политики конкретной страховой компании, этот перечень может меняться. Стоит отметить, что поджог имущества страхователем не только не является страховым случаем, но и грозит уголовным наказанием. А вот злонамеренные действия третьих лиц — законное основание для получения компенсации. Если есть подозрения, что пожар начался не случайно, расследованием его обстоятельств занимается Пожарный надзор и правоохранительные органы. Итак, стандартная программа включает в себя следующие рисковые ситуации:

Пожар, возникший из-за неисправности электропроводки: короткое замыкание, перепады напряжения;

Взрыв бытового газа;

Возгорание по причине неосторожного обращения с огнем;

Воспламенение в результате удара молнии, стихийных бедствий.

Стоит отметить, что каждый риск имеет исключения из покрытия. Так, от пожара нельзя будет застраховать жилье, если нарушены нормативные сроки его эксплуатации, а также выявлены производственные, непроизводственные, строительные, конструктивные дефекты, неправильное выполнение монтажных, ремонтных, строительных работ на территории страхования. Если конструкции здания, в котором находится квартира, физически изношены, страховой полис приобрести также не удастся. Если в результате расследования после пожара обнаружится, что в квартире (доме) находились взрывоопасные вещества, проводились химические опыты с такими веществами, то в страховой возмещении будет отказано.

Дачная недвижимость

Чтобы заключить договор страхования деревянного жилья, необходимо подать заявление в офис страховой фирмы или вызвать агента на дом.

Грамотный выбор плана

Итак, застраховать деревянную жилую постройку можно, заключив экспресс-полис и классический договор. Экспресс полюс имеет следующие преимущества:

- нет необходимости в составлении заявления;

- не требуется документация на дом;

- не нужен осмотр недвижимости.

Единственное, что пожелает страховая фирма, так это реальные фото дома.

Внимание! Экспресс-полис может быт оформлен даже в кредит. Но есть у такой программы один недостаток: действие страховки наступает только через 5-7 дней с момента ее оформления.. Если выбрать классическую программу, то она предполагает предоставление клиентом всего пакета документов

Но зато человек может экономить, выбрав оптимальный вариант страховой защиты недвижимости. По классической программе специалисты страховой фирмы должны осмотреть дом и оценить страховые риски. Стоимость осмотра составляет 5-20% от стоимости страховки

Если выбрать классическую программу, то она предполагает предоставление клиентом всего пакета документов. Но зато человек может экономить, выбрав оптимальный вариант страховой защиты недвижимости. По классической программе специалисты страховой фирмы должны осмотреть дом и оценить страховые риски. Стоимость осмотра составляет 5-20% от стоимости страховки.

Топ-10 самых дешевых предложений по страхованию жилья

№

Название компании

Стоимость полиса, руб.

Что застраховано

1

ВТБ Страхование

549

Внутренняя отделка, инженерные сети и оборудование, движимое имущество в квартире – до 100 000 руб., гражданская ответственность – до 50 000 руб.

2

СК Независимость (Важно)

600

Отделка и инженерное оборудование – до 50 000 руб., гражданская ответственность – до 50 000 руб., движимео имущество – до 50 000 руб.

3

СК Советская

850

Отделка квартиры – до 100 000 руб., движимое имущество и техническое оборудование – до 100 000 руб., гражданская ответственность – до 75 000 руб.

4

ВСК

999

Внутренняя отделка и оборудование – до 100 000 руб., гражданская ответственность – до 100 000 руб., домашнее имущество – до 100 000 руб.

5

АльфаСтрахование

1000

Отделка квартиры – до 100 000 руб., домашнее имущество – до 75 000 руб., гражданская ответственность – до 75 000 руб.

6

МАКС

1000

Отделка и инженерное оборудование – до 50 000 руб., домашнее имущество – до 50 000 руб., ответственность перед соседями – до 50 000 руб.

7

Капитал-полис

1000

Отделка квартиры – до 100 000 руб., домашнее имущество – до 100 000 руб., гражданская ответственность – до 50 000 руб.

8

БИН страхование

1040

Внутренняя отделка квартиры – до 100 000 руб., движимое имущество в квартире – до 100 000 и гражданская ответственность – до 50 000 руб.

9

Ингосстрах

1150

Отделка и инженерное оборудование – до 100 000 руб., гражданская ответственность – до 50 000 руб., движимое имущество – до 50 000 руб.

10

Энергогарант

1350

Внутренняя отделка и инженерное оборудование квартиры – до 50 000 руб., домашнее имущество – до 50 000 руб., гражданская ответственность – до 50 000 руб.

Особенности страхования квартир в Сбербанке

Говорят, что можно бесконечно любоваться на горящее пламя. Но если это пламя уничтожает домашний очаг, который с любовью создавался многие годы, то это не может вызывать ничего, кроме отчаяния.

Сбербанк предлагает не думать о плохом, но воспользоваться возможностью защитить себя и своих близких от непредвиденных ситуаций, способных:

- нанести вред жилью;

- привести к уменьшению имущества.

Потому что в перечень имущества, входящего в состав застрахованного, входит:

- Полностью вся внутренняя отделка и системы водоснабжения, канализации, отопления, газоснабжения, вентиляции и электроснабжения, включая:

- отделочные материалы;

- инженерное оборудование;

- застекленные двери и окна;

- пол;

- внутренние перегородки;

- электрические провода, кабели, счетчики.

- Материальные ценности, относящиеся к категории движимого имущества:

- мебель, в том числе встроенная;

- бытовая техника и электроника;

- предметы одежды и обуви;

- столовое и постельное белье;

- спортивный инвентарь;

- аксессуары интерьера;

- детские вещи.

- Ответственность перед соседями, возникшая на основании гражданского правонарушения, в случае причинения вреда:

- имуществу, например, при прорыве отопительной батареи;

- здоровью, например, при взрыве бытового газа.

В договоре страхования может быть предусмотрена специальная категория имущества, к которой относятся изделия из драгоценных камней и металлов, и меха. А также старинные и современные вещи, предметы искусства, имеющие значительную ценность.

Страховая защита действует как от распространенных, так и редко возникающих рисков, произошедших по воле несчастного случая:

- пожар — неконтролируемое горение;

- удар молнии — мощный электрический разряд;

- взрыв — физико-химический процесс, проходящий со значительным выделением энергии, и приводящий к ударным, вибрационным и тепловым воздействиям на окружающую среду;

- залив — воздействие жидкостей и испарений, возникших в результате аварии или срабатывании систем пожаротушения;

- стихийное бедствие — разрушительное природное явление значительного характера:

- землетрясение, наводнение, ураган, град, паводок, обвал, сильный снег и дождь, смерч, тайфун;

- противоправные действия третьих лиц, такие как разбой, кража, грабеж, хулиганство, вандализм;

- падение летательных аппаратов или ударной волны, вызванной их падением;

- наезд транспортного средства;

- падение крупных посторонних предметов, таких как дерево, камень, столб, строительная техника;

- механическое воздействие, возникшее в результате проведения строительных работ в соседних помещениях;

- террористический акт;

- воздействие электрического тока;

- причинение в рамках гражданской ответственности вреда не только имуществу, но и жизни и здоровью посторонних лиц.

Страховыми случаями, по сути, не являются события, только связанные с:

- военными мероприятиями;

- гражданскими массовыми беспорядками;

- воздействием ядерного взрыва.

Страхование квартиры

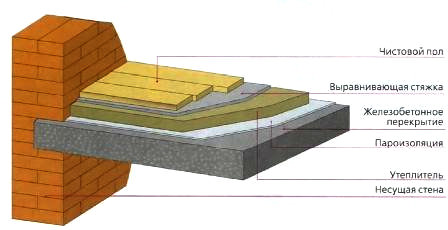

Страхование квартиры предполагает страхование от рисков утраты (гибели) и повреждения. Объектами страхования могут выступать:

– конструктивные элементы (несущие и не несущие стены, перегородки, перекрытия, входная дверь, предусмотренные утвержденным планом);

– внутренняя и внешняя отделка и инженерное оборудование;

– движимое имущество;

– гражданская ответственность.

Сегодня страховые компании предлагают страхование квартиры от затопления, кражи, взрыва, стихийных бедствий, от пожара и ряда более специфических рисков.

Страхование гражданской ответственности предназначено для компенсации ущерба, причиненного третьим лицам; например, можно застраховать ответственность за залив квартиры соседей.

Какова стоимость страхования имущества квартиры? Чтобы узнать цену страховки квартиры, можно рассчитать страховку квартиры, воспользовавшись калькулятором на сайте страховщика, перейдя по кнопке «Оформить онлайн». Расчет стоимости услуги зависит от ряда параметров, в том числе от размера страховой суммы.

Самый простой способ оформить полис в Москве и других регионах ¬¬– в режиме онлайн посредством Интернета. Многими страховыми компаниями разработаны «коробочные» страховки, которые не требуют заполнения заявлений, проведения осмотра имущества и отличаются своей простотой и удобством. Такая страховка защищает от самых распространенных рисков. Например, с помощью такого полиса легко застраховать квартиру от залива соседей. При совершении покупки онлайн документы будут отправлены Вам на электронную почту. На нашем сайте Вы можете приобрести онлайн страховку ведущих страховых компаний, предварительно ознакомившись с кратким описанием основных особенностей продукта, составленным экспертами Банки.ру.

Если фиксированные условия не подходят, стоит рассмотреть индивидуальные условия. В этом случае с целью оценки стоимости имущества может быть произведен его осмотр экспертом страховщика, либо запрошен отчет об оценке от независимого эксперта. Страхование имущества квартиры собственником возможно как по описи, с указанием стоимости по каждой единице имущества, так и с установлением одной страховой суммы на всю группу имущества.

В какой компании можно застраховать квартиру? Программ с различными условиями на страховом рынке в настоящий момент очень много, и проблемы с тем, где застраховать квартиру, не возникнет. После того как вы выбрали, в какой компании получить услугу, и уточнили, сколько стоит полис, покупайте полис онлайн или обратитесь в страховую компанию для заполнения заявления и оформления страховки.